「貯蓄から投資へ」の流れに乗り、効率的かつ安定的に副収入を得る方法として、不動産投資への注目を集まっています。安定収入が見込めるとはいえ、投資活動である以上思うように収入を得られないリスクを考慮しなければいけません。

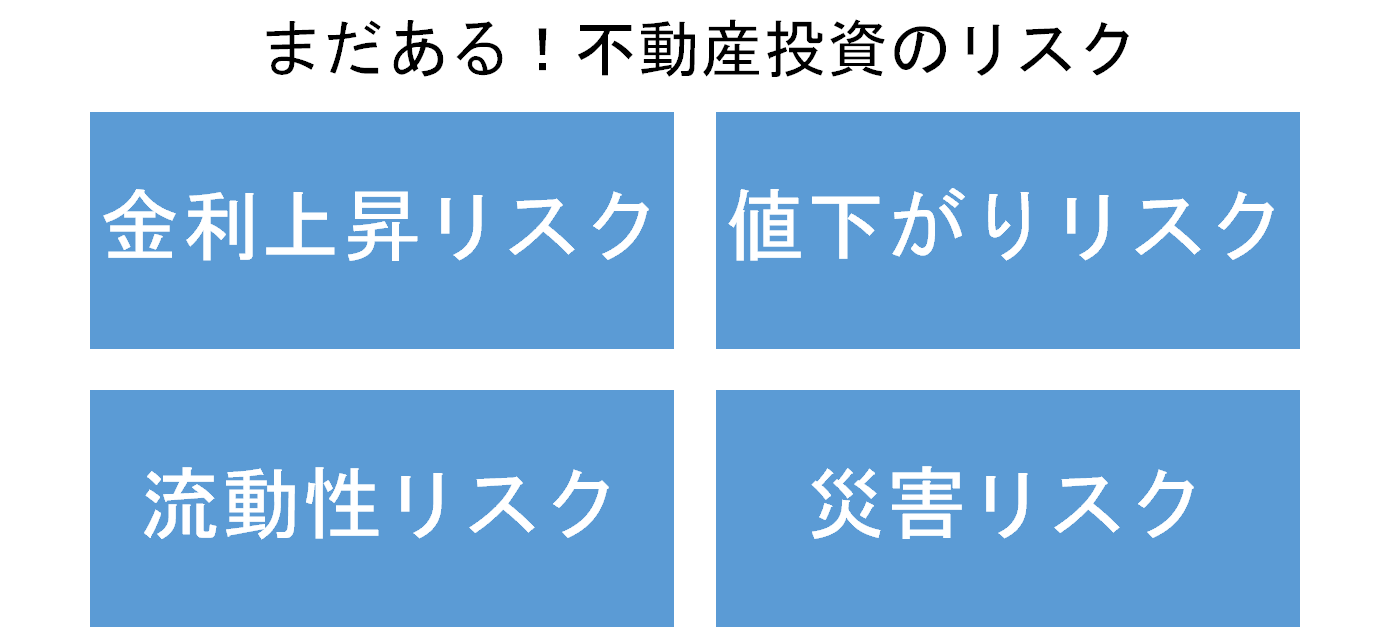

以前のコラムでは、不動産投資における基本的なリスクである「悪物件購入リスク」、「空室リスク」、「家賃滞納リスク」について説明しました。不動産投資のリスクをゼロにすることはできませんが、適切な対処により不動産投資のリスクを低減させることは可能です。

将来設計を左右する大きな投資ですので、不動産投資におけるリスクを正しく知り、適切に対処していきましょう。

まだある!不動産投資リスク ① 金利上変動リスク

まだある!不動産投資リスク ② 値下がりリスク

まだある!不動産投資リスク

まだある!不動産投資リスク①金利変動リスク

不動産投資のスタートとなる物件購入時には金融機関から融資を受けることが一般的です。融資を受けることで自己資金よりも大きな規模の投資(物件購入)をすることが可能で、このレバレッジ効果が大きいことが不動産投資のメリットでもあります。

一方で、金利について考慮する必要が出てきます。

日本は長きにわたり低金利の状況が続いており、不動産投資において非常に有利な環境です。

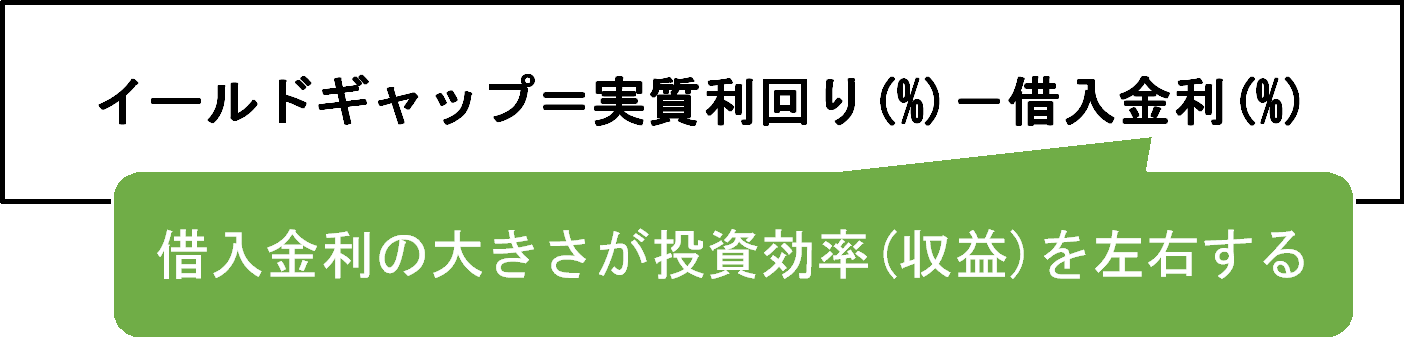

不動産投資において「イールドギャップ」という投資効率を判断する指標があります。

イールドギャップ=実質利回り(%)-借入金利(%)

イールドギャップは実質利回りと借入金利の差を表し、イールドギャップが大きいほど投資効率が高いことを示します。

イールドギャップ=実質利回り(%)-借入金利(%)

過去最低水準まで金利が低い日本はイールドギャップが大きくなり、不動産投資に有利な環境と考えられていますが、金利が上昇すればその分収益が縮むことになるため、金利上昇リスクについて考慮しておかなければなりません。

金利変動による収益減少の影響を低減させるためには、次の2つに気を付ける必要があります。

まだある!不動産投資リスクへの対処① 変動金利と固定金利のメリット・デメリットを確認する

まだある!不動産投資リスクへの対処② 投資タイミングの見極め

変動金利は固定金利に比べて低い金利が設定されますが、文字通り変動するリスクがあります。金利の動きを予測することは事実上不可能ですので、不動産投資において金利上昇リスクを押さえるためには固定金利と変動金利のメリット・デメリットを把握しておくことが有効です。

不動産投資の融資に関しては、固定金利を選択できる金融機関は築年数の浅い物件が対象となり、築年数の浅い物件は価格が高く、利回りが低くなります。

変動金利は、変動リスクはあるもののここ10数年で上がったのは1回程度であり、全体としては低い傾向があります。

国は不動産の流動化による経済の活性化を狙い、変動金利の上昇には慎重であるため、今後引き続き変動金利が有利である可能性はあります。

「変動リスク」を理解し、市場の動向を見ながら金利が低いタイミングで購入し、金利が高いタイミングでは待つ姿勢でいればよいと考えておくことも大切です。

まだある!不動産投資リスク②値下がりリスク

不動産投資においては、物件の収益性低下や該当エリアのブランド低下などによる値下がりリスクも考慮が必要です。投資先不動産の価値が低下すれば、思うような金額で売却できず、求めていた収益を得られない可能性があります。

日本の不動産投資おいて、人口減少・少子高齢社会が進む中で全体的な不動産価格がこれから上がっていくことを期待するのは残念ながら難しいかもしれません。だからといって値下がりリスクを放っておいていいわけではありません。

また、建物自体は経年によって古くなり価値は必然的に低下していきます。値が下がること自体はさけられないことから、値下がりリスクに正しく対処することが大切です。

このコラムでは値下がりリスクに必要な対応は次の3つだと考えています。

まだある!不動産投資リスクへの対処① 魅力的な物件を購入する

まだある!不動産投資リスクへの対処② 適切な管理により価値を下げない

まだある!不動産投資リスクへの対処③ 区分所有ではなく1棟所有する

もっとも基本的なことですが、現在および将来において価値が高い(と期待される)物件を購入することが大前提です。空室が発生しない物件は魅力的な物件だと考えられますのでエリアや駅からの距離、間取りなど需要が高い物件を取り扱うことが大切です。

また、物件は経年によって価値が必然的に下がっていくことから、適切な清掃や修繕によって老朽化による価値低下を防ぐことがとても重要です。

管理費設定も考慮した検討が必要になります。区分所有よりも1棟所有の方が更地にするなど自由度が高いため、値下がりリスク対応の選択肢が広がります。

投資規模を拡大する余地がある場合もしくは資金に余裕がある場合は検討材料の1つに入れておくとよいでしょう。

思うような金額で売却できない値下がりリスクですが、過剰に神経質になる必要はありません。そのポイントは2つです。

ポイント①値下がり幅と家賃下落幅は同じではない。

ポイント②不動産投資の成否や家賃収入と売却代金を合計して考える

土地もしくは物件の価値が下がれば家賃の金額に影響しますが、土地・物件の値下がりと家賃の下落は比例しません。土地・物件の値下がりは時には半額になったり3分の1になったりしますが、同じ期間でも家賃は当初の契約時の金額から大きく変わらないことが一般的です。

経年によって物件価格は緩やかに下がりますが、家賃は一定期間ほとんど下がりません。

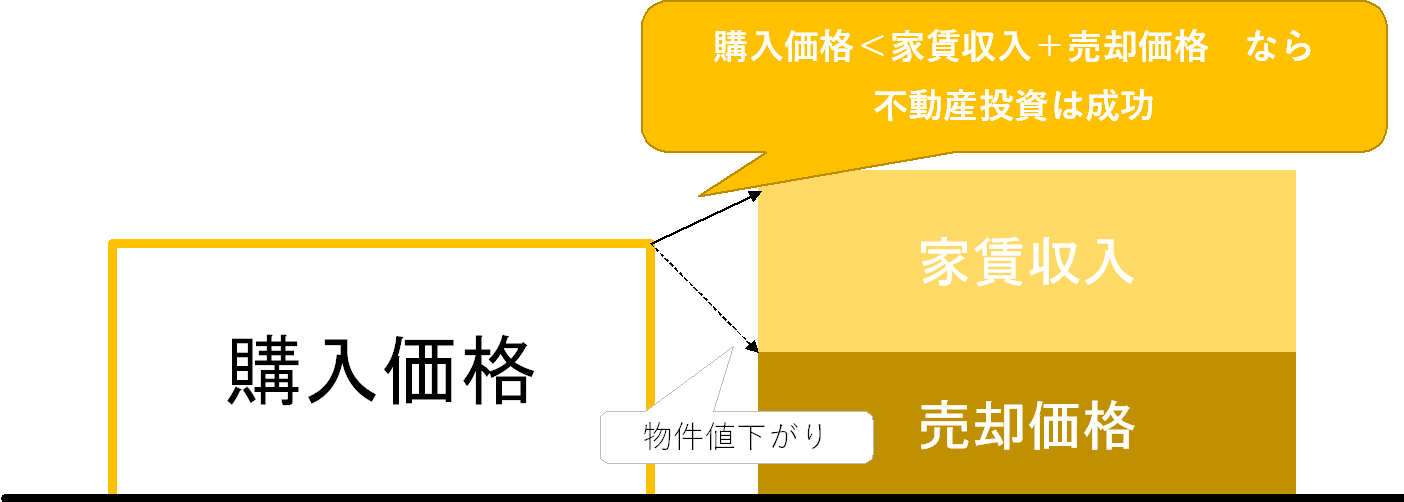

また、不動産投資が成功か失敗かと判断するには、これら家賃収入と売却価格を合計して考える必要があります。

一時的に売却価格が下がったタイミングであってもそれまでの累計家賃収入と合計して購入時よりもプラスであれば、その不動産投資は成功であったと考えられます。短期的な値動きの影響が小さいことも不動産投資のメリットです。

値下がりリスクを正しく理解して過剰な対応をしないことも大切です。

短期的な値動きの影響が小さいことも不動産投資のメリット

不動産投資においては、これらのほかにも売りたいときに売れない流動性リスク、物件損害の可能性がある災害リスク、住民トラブルなどの人材リスクなどがありますので、今後のコラムでご紹介いたします。

投資にはリスクが伴いますが、不動産投資のようにリスクを正しく理解して対処することでその影響を低減させることができます。現在、不動産投資を検討されている方の一助になりましたしたら幸いです。

不動産投資をご検討中の方はお気軽に当社へご相談ください。