大家さんが不動産投資を進めていく上で、キャッシュフローを向上させていくには、色々手段があります。その中の一つが「節税」です。不動産投資を進めていく上で、税金の知識は不可欠です。

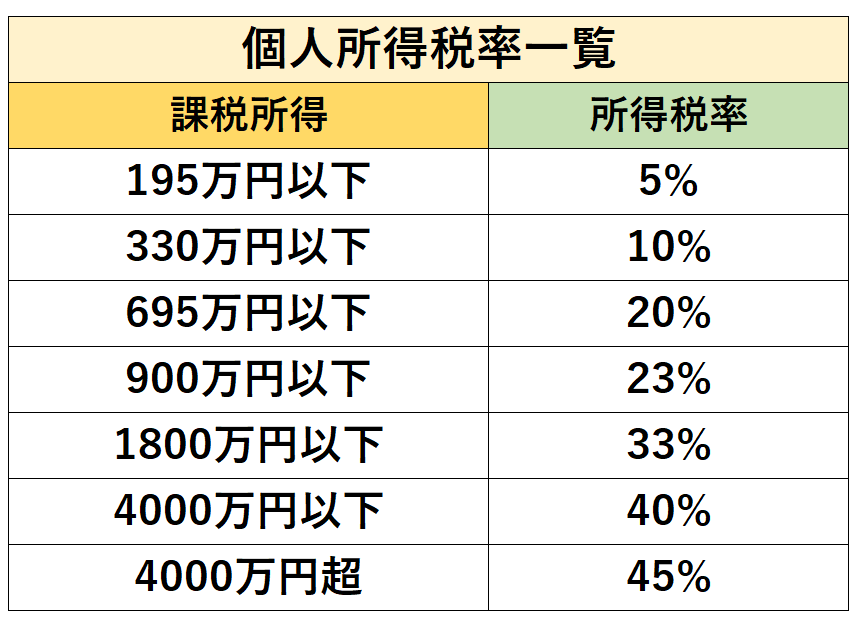

いくら物件を安く買って、キャッシュフローを積み上げても、その利益にかかる所得税や住民税などの税金に無頓着でいれば、手残りは減ってしまうからです。2023年5月現在、日本では、個人の所得に対する

所得税だけでも、低い方で5%、高い方では45%と大きな差があります。大家以外にサラリーマンの給与などがある方は、全体の所得が増えるため、税率が高くなります。そこで、節税の勉強が必要になってきます。

今回は、所得に対する税金を法律に則って削減する方法を紹介します。

それは、「資産管理会社」を使った節税です。いわゆる「プライベートカンパニー」です。形式的には、「合同会社」「株式会社」といった形態を取ることが多く、社名だけだと普通の会社との差はありません。

しかし、その実態において、資産管理会社は資産家のための会社として存在し、資産管理以外の事業活動を行いません。

目次

資産管理会社が節税になる3つの理由

資産管理会社は「不動産管理会社」、「資産保有会社」や「プライベートカンパニー」とも呼ばれます。

ここでは、大家さんが所有している賃貸不動産の管理の他に、賃貸不動産そのものを所有する法人とします。

それではなぜ、資産管理会社を使うと節税ができるのでしょうか。

その理由は大きく分けて3つに分けられます。

①所得が分散される

収益不動産を本人が所有している場合、その物件からの不動産所得は当然、本人の所得になります。そして、日本の所得税は累進税率を採用しており、所得金額が多くなるほど、税率が上がっていきます。

この所得金額は、サラリーマンの方の給与所得や、他の事業を経営していれば、その事業所得と合算した金額になります。

そのため、すでに不動産賃貸業以外の所得が多く、所得税率が高い方は、不動産投資を始めると、いきなり高い税率がかかることになります。そこで、不動産収入を資産管理会社を立ち上げて売り上げに移すことで、資産管理会社自体が不動産を所有することにより、所得の分散をはかり、所得税率を下げることができます。

②所得税率と法人税率の格差を利用する

所得税の一覧は下記の通りです。

所得税率と法人税率の格差を利用する https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm 国税庁参考

不動産投資を続けて数億円の資産規模になると、サラリーマンの給与所得と合算すると簡単に900万円〜1000万円を超えてしまいます。

所得税は、個人所得の場合は図の通り。法人所得の場合の法人税は、資本1億円以下の場合、令和5年度5月時点で年間800万円以下は15%もしくは19%、年間800万円超えの部分には、23.20%となります。

例えば、ある大家さんが、本人(個人)で収益不動産を買い進め、所得が1800万円を超えていた場合と、個人と法人に分けた場合とでは、税金のかかり方がことなることがわかるでしょう。サラリーマンは一般的に900万円の所得を超えた時点で資産管理会社を設立することをおすすめいたします。

資産管理会社を設立する際のポイント

ここでは資産管理会社を設立する際のポイントについて説明します。

ポイントは3点、資本金額、および株主構成と代表者・役員についてです。

順番に詳しく解説していきます。

①資本金はいくらにするか

以前は、株式会社設立時の資本金は、最低でも1000万円必要でしたが現在では、資本金は、法律上は1円でも良くなりました。実際に大家さんが資産管理会社を設立する際の資本金は、いくらぐらいが適性でしょうか。

まず、融資の点からは、最低100万円は出資した方が良いです。理由として、金融機関は融資先から決算資料を受け取ると、その財務内容を入力することになります。

各金融機関の入力ルールにもよりますが、100万円単位で入力し、堅めに査定する金融機関では、端数は切り捨て(赤字の場合は切り上げ)られる可能性があります。数十万円の出資では、資本金が0円とインプットされてしまう可能性があります。

さらに、会社設立当初は、売上がないのに、設立にかかわる諸経費で赤字決算になることも多いです。資本金が少なく、いきなり1円でも債務超過になった場合、金融機関データ情では、1000万円の債務超過として認識されることもあります。資産管理会社への融資判断は大家さん個人と合算であるため、致命傷になるとは限らないものの、金融機関によっては審査手続き上、融資の可否の影響が出るかもしれません。

そのような意味でも債務超過にならないだけの資本金は設立時に出資しておいた方が良いと言えます。かといって、大きい資本金額で設立した方が良いのかと言うと、それも違います。相続税対策のために会社を作る場合などは、大きな額を入れない方がよいこともあるので注意が必要です。

②株主は誰にするか

資産管理法人の代表者は大家さん自身でなくてもかまいません。奥さんやお子さんでも大丈夫です。金融機関は、資産管理会社で融資を受ける時に大家さん自身が「連帯保証」すれば、「一体」として見てくれる事が多いです。

仮に、大家さん自身が個人で純資産を築きつつある時に、さらに自分が出資している資産管理会社で純資産を積みましたら、将来多額の相続税がかかるかもしれません。相続税の事を考慮するために奥さんお子さんを出資者にしたくても、家族がその資金を持っていない場合はどうすればよいのでしょうか。

早めに資産管理会社を設立した方がいいというのは、こちらにもあります。このような場合は、まずは大家さんが出資して、数年に分けて家族に持ち分を贈与していきましょう。

資産管理会社の株式は、純資産価額方式で評価されますので、収益不動産を自社保有せず、純資産価額方式が低い順に贈与していけば効果的です。

③代表者・役員が誰にするか

資産管理法人を活用するメリットとして、所得の分散による税率引き下げによる節税が挙げられます。大家さん自身がサラリーマンとして給与所得があり、大家さんとしても不動産所得がある場合、家族に設立法人の代表者・役員になってもらい、役員報酬を支払います。

所得税は、累進課税ですので、所得を分散すれば、税率も下がります。

また給与所得控除という経費の概算額を差し引く事もできます。

他にも、公務員や兼業副業禁止規定が厳しい企業で働く方が不動産投資をしたい場合、家族を代表者・役員にして、自らは一株主として法人で収益不動産を購入するのも、資産管理会社を活用するメリットと言えます。

所得に対する税金を法律に則って削減する方法まとめ

いかがでしたでしょうか。累進課税や、所得税率と法人税率の格差を利用することは、より豊かにいうための必須知識です。さらに、法人を設立する際も、資本金額と株主構成については、当初から計画的に進める必要があります。専門的な税金の知識も問われます。

e-homeでは、投資用不動産における数多くのアドバイスをしていますが、それぞれの家族背景・家族構成・ライフプランによって、提案内容は多種多様です。

税金関連は不動産に関わらず、よく勉強し、ぜひ当社にご相談の上、資産管理法人を最大限活用していただければと思います。

もう少し、資産管理会社のメリット(経費の件や、未処分赤字等)と資産管理会社立ち上げ時の手法(現物出資等)の内容が欲しいです。