今回のコラムでは、一括は厳しい物件購入時にローン申請をする際に必要なものをまとめました!

目次

不動産購入時のローン契約の流れ

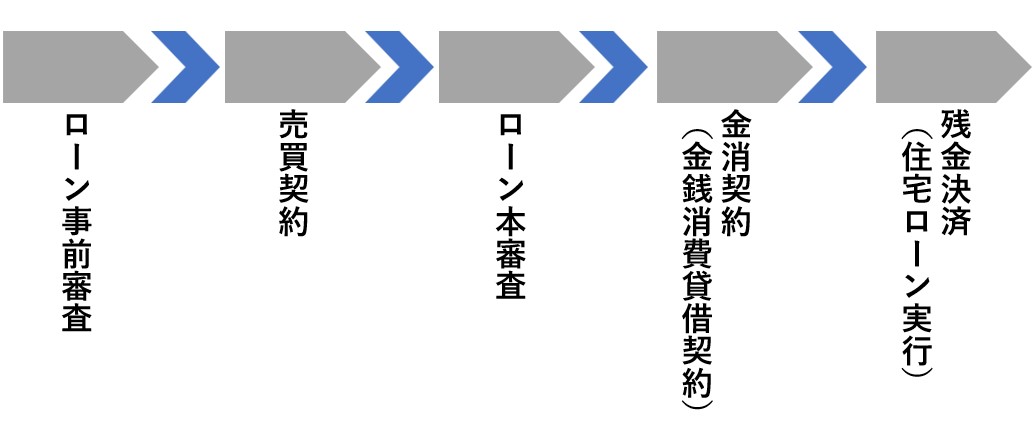

不動産購入を考えた場合、はじめから現金で全額支払いをするのは難しいことが多いでしょう。そのため、多くの人は住宅や土地を購入する際に金融機関から融資(ローン)を受けます。住宅ローンを受けるには金融機関の審査を通過しなければなりません。ローン契約の流れは図のようになります。

不動産ローン契約の流れ

売買契約前に行うのが「事前審査」、売買契約後に行うのが「本審査」となります。借入する人がローンを組むことができるかどうかを確認するため、契約前に机上の審査を行います。

もしも契約締結後に、本審査にて承認が下りなかった場合には契約を白紙解除できるようにするため、住宅ローンを利用しての不動産売買契約の場合には、特約事項が設定されています。

近年では、ネット銀行にて事前審査を行う場合もあります。

しかし、ネット銀行の事前審査では、個人信用調査までは行わない机上調査となるため、事前審査が通った場合でも本審査で承認されないケースも増えているため注意が必要です。

不動産購入時のローン事前審査

それでは、ローンの事前審査について詳しく説明していきます。

事前審査時の必要書類

事前審査の際に必要な書類は以下となります。

・顔写真つきの身分証明書(運転免許証、パスポート)

・健康保険証

・源泉徴収票(直近2期分)または、確定申告書の写し

・印鑑

・返済予定表 ※借入がある場合

・販売図面

・物件の登記簿謄本

不動産購入時の金融機関の審査ポイント

次に、金融機関が審査を行う際にポイントとなる要素について説明していきます。

【マイナスとなる要素】

・キャッシングを利用している

・滞納履歴がある(借入や税金等)

・虚偽の申告をしている

・消費者金融から借入がある ※完済していれば問題なし

【プラスとなる要素】

・毎月同じような資金の流れがある通帳 ※ノンバンクなら関係ありあるが、都市銀行は関係なし。

・同じ会社に長く勤めている

・公務員、上場企業勤務、大企業勤務

【そのほかにアピールすべきポイント】

・資産を示す(株、不動産、預貯金等)

・国家資格等の証明書を提示する(医師、弁護士、その他の専門職等)

不動産購入時のローン本審査

本審査時の必要書類

ローンの本審査の際に必要な書類は以下となります。

Ⅰ.本人確認及び収入の証明等の書類

・顔写真付き身分証明書(運転免許証、パスポート等)

・源泉徴収票給与所得者の場合

・確定申告書の写し2期or3期 確定申告者の場合

・実印

・印鑑証明書

・住民票

・住民税決定通知書または課税証明書給与所得者の場合

・納税証明書(直近3年分)確定申告者の場合

・決算報告書3期分 法人代表者および役員

Ⅱ.購入物件の書類

・売買契約書

・重要事項説明書

・公図

・登記事項証明書

・販売図面

・住宅地図

・検査済証、建築計画概要書

・建築確認申請書 ※新築住宅の場合

・建物竣工図等 ※新築住宅の場合

・工事請負契約書

本審査の基準となるポイント

ローン本審査の基準となるポイントは3つあります。

①担保物件の価格:担保物件がいくらで売却可能かの評価を行う。路線価の7~8割程度の価格となることが多い。築年数が長い物件であれば担保の評価が下がってしまい、借入期間に影響が出る場合もある。※路線価:国税庁が発表する道路に面する宅地1㎡あたりの土地評価額のこと

②登記事項:登記事項証明書から購入する物件が契約書と同じかどうか、権利関係等を確認する。

③建物の遵法性:購入する物件が建築基準法を守っているか、再建築可能かどうかを確認する。マンションの場合は管理に問題がないかも確認する。ただし、基本的には事前審査の際に確認しています。

金銭消費賃貸契約とは?

ローンの本審査が終わった後、銀行と住宅ローンの契約を結びます。その契約が金銭消費賃貸契約(金消契約)です。金消契約では、借入期間・返済日・借入金利等が取り決められています。

決済日が決まらなければ実際の返済金利も確定できないため、ローン本審査の承認後は事前に売主―仲介担当者―司法書士と決済日等の打ち合わせをしておきます。決済日が決定したら、銀行担当者に連絡をして、金消契約締結日の予約を行いましょう。

決済日の1週間前には金消契約は終わらせておくのがベストです。

また、必要書類を準備して銀行で行うことになるため、基本的には窓口が営業している平日に行います。

契約時には、借入者が返済不可となった際の債権回収のために抵当権設定契約書等も同時に締結します。

※抵当権設定契約書:金融機関が物件を担保とするため、抵当権を設定する契約書のこと。住宅ローンを借りる際に、金融機関が購入する物件を担保として融資するため、金融機関が物件に抵当権を設定する契約を取り交わすことになる。

抵当権設定契約書には、「期限の利益の喪失」が示されています。

期限の利益とは、債務者にとっての借入期間のことです。期限の利益が喪失されるケースは、債務者が破産・毎月の返済期日の不払い・金消契約違反などが考えられます。

この期限の利益を喪失すると、債務者は全額返済する義務がありますが、実際はお金を返せる状態ではありません。そのため、抵当権を設定した物件を競売にかけることで債権者は貸したお金を回収する形になります。

借入期間と限度額の計算方法とは?

基本的に住宅ローンの最長借入期間は35年ですが、築年数が古くなると最長借入期間での借り入れができないこともあります。借入期間は以下のように計算します。

① 中古マンションの公式

60年―築年数=借入期間

(金融機関によっては60年ではなく50年から築年数を引く場合もある。)

② 中古戸建ての公式

25年―築年数=借入期間

(購入者の属性次第では、上記の借入期間以上でローンを組めることもある。)

借入期間が短くなると、毎月の返済額が加算されるため、年収に対しての返済比率が高くなります。

そのため、返済比率が高くなると審査が厳しくなるため、築年数の長い築古戸建の場合は、住宅ローンの借り入れが難しくなる場合もあります。

返済比率は年収や金融機関によって異なりますが、30%を基準としているケースが多いです。

例えば、年収400万円でローンの返済額が年間100万円とすると

100万円÷400万円×100=25%(返済比率)となります。

ローン申請について、おわかりいただけたでしょうか。不動産購入時には、こういった金融機関からの融資も検討してみてください。