不動産投資に限らず投資活動を行う際、どれくらい利益を目標とするか、どれくらいの損失までは許容範囲か(これ以上は損失できない範囲はどこまでか)を予め決めておくことが重要です。

この考えがなければ不動産投資が成功しているのか、失敗しているのかの判断もできなくなってしまいます。

目次

不動産投資の成功・失敗を判断するために指標を知る!

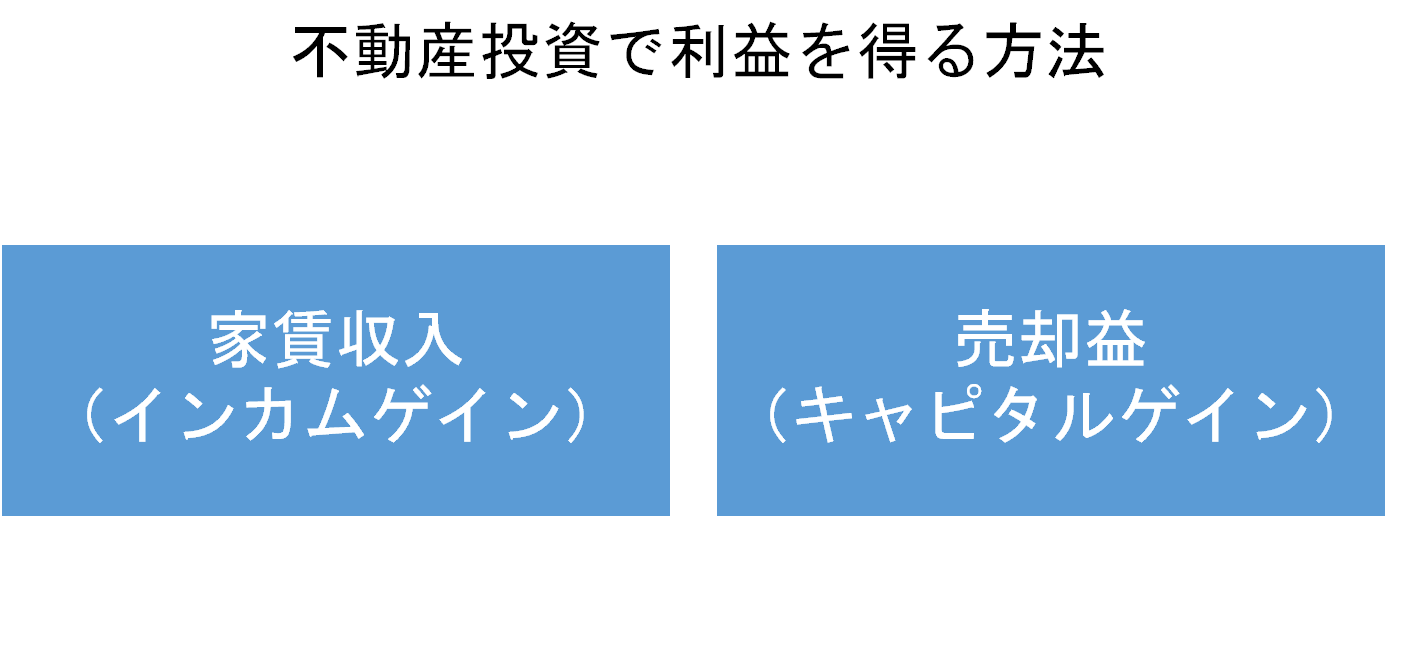

安定的に副収入を得ることを不動産投資の目標としている方が多いと思いますが、不動産投資で利益を得るための方法を改めて整理しておきましょう。

不動産投資で利益を得る代表的な方法は以下の2つです。効率的に①②を達成するために注意しておく指標があります。

①家賃収入を確保すること

②購入した物件を購入時よりも高く売却し、差分を利益とすること

①の「家賃収入」による利益を「インカムゲイン、②の購入時と売却時の差分による利益を「キャピタルゲイン」といいます。

不動産投資で利益を得る方法

不動産投資において重要な指標「表面利回り」とは

不動産投資における重要指標を知り、試算することで効率的なインカムゲイン、キャピタルゲインによる収益を得ることができます。ここでは、以下の代表的な指標をご紹介します。

- ①表面利回り

- ②実質利回り

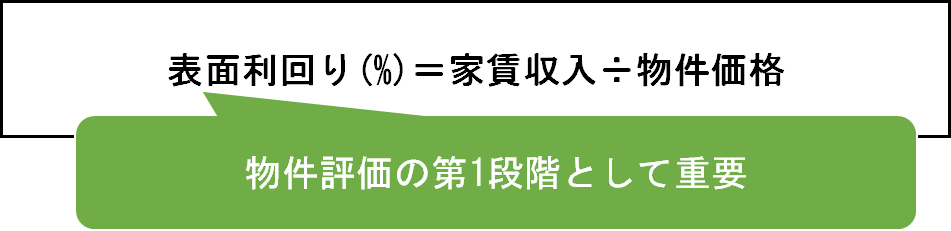

表面利回りは簡単に算出が可能で、物件評価の第一歩となります。年間の家賃収入を物件購入価格で割り算した値です。なお、不動産投資においては、表面利回りだけでなく、実質利回りも重要です。

表面利回りの計算式は、「表面利回り(%)=家賃収入÷物件価格」であり、家賃収入が大きいほど表面利回りが大きく、効率的な不動産投資です。一方、物件価格が過大であると、非効率な不動産投資と判断できます。

家賃収入と物件価格がわかれば計算できるため、チラシなどの情報からでも計算・評価することができます。

例えば、売りマンションのチラシに「価格:3,500万円、入居済の部屋の家賃25万円」と買いてあるとすると、表面利回りは「表面利回り(%)=25万円×12か月÷3,500万円=約8.6%」です。「価格1億円、家賃収入80万円」であれば、「表面利回り=80万円×12か月÷10,000万円=約9.6%」です。

表面利回りの計算式「表面利回り(%)=家賃収入÷物件価格」を用いることで、求める表面利回りから逆算して、設定する家賃収入や物件価格の上限値の目安を把握することできます。

例えば、家賃収入30万円を見込める物件の購入を検討していて、表面利回り7%程度を求める場合、表面利回りの計算式を利用することで物件価格は5,143万円以下で購入する必要があるということになります。

試算:「表面利回り7%<30万円×12か月÷物件価格(X)」を逆算、

物件価格(X)<30万円×12か月÷7%=5143万円」

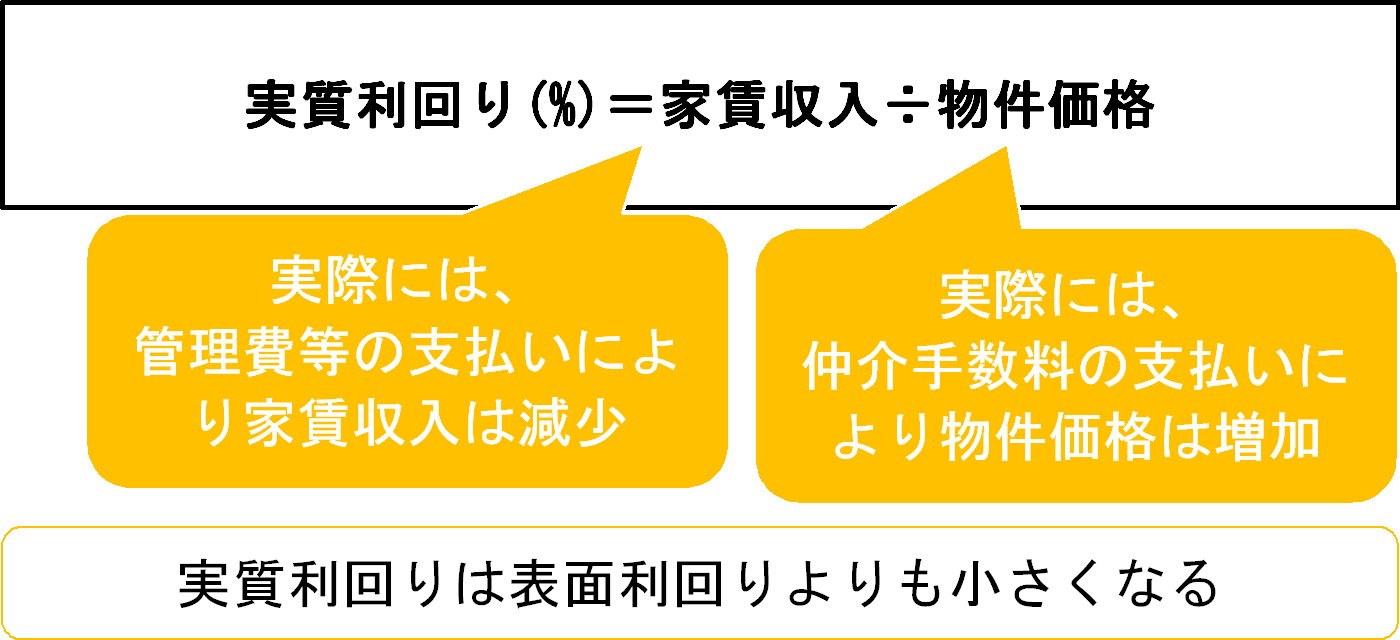

なお、不動産投資による実際の収入は、諸経費や税金の支払いがあるため、不動産投資による収入は表面利回りの値よりも低くなり、実質利回りといいます。

不動産の表面利回り計算方法

不動産投資において重要な指標「実質利回り」とは

表面利回りは簡易的に算出可能であるため、不動産投資を行う際の目安とすることは必要ですが、実際の収入等を把握するためには「実質利回り」について正しく理解しておく必要があります。

実質利回りでは諸費用・手数料を加味するため、「実質利回り(%)=(家賃収入-諸費用・手数料)÷(物件価格+諸費用・手数料)」となります。

不動産の実質利回りの計算方法

不動産購入時の諸費用・税金には次のものがあります。

- 仲介手数料

- 印紙税

- 司法書士手数料

- 登録免許税

- 不動産取得税

①仲介手数料

不動産売買取引を行う際、不動産会社に支払う仲介料を仲介手数料です。購入価格によって、手数料率が税抜物件価格の3.3%+6.6万円が上限となり、大きな金額となります。

②印紙税

「不動産売買契約書」に貼り付ける収入印紙代も不動産収入の諸経費になります。契約書に記載された契約金額が5千万円以下である場合、印紙税額は「1万円」(No.7108 不動産の譲渡、建設工事の請負に関する契約書に係る印紙税の軽減措置|国税庁 (nta.go.jp)参照してください。)と設定されています。

③司法書士手数料

不動産の購入において、所有権が移転する場合には所有権移転登記を行う必要があり、多くの場合司法書士に手続きを代行してもらうことになります。各司法書士事務所や依頼内容により金額は変動します。

④登録免許税

所有権移転登記に対する税金が登録免許税です。

⑤不動産取得税

不動産の取得に対して課税される税金を不動産取得税といいます。取得した不動産の種類により、3%~4%の税率が設定されています。この場合の取得した不動作の価格とは、購入価格ではなく、市町村が定める「固定資産税額評価額」の3%~4%と算出します。こちらは購入後に納税します。

不動産購入時の諸費用は、不動産の価格に対し数%とされるケースが多く、大きな金額が動きますので、予め把握しておくことが重要です。

印紙税:https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7140.htm

登録免許税:https://www.nta.go.jp/taxes/shiraberu/taxanswer/inshi/7191.htm

不動産取得税:https://www.tax.metro.tokyo.lg.jp/shisan/fudosan.html#gaiyo_01

不動産を貸す場合の諸費用・税金には次のものがあります。

- 管理費・修繕積立金

- 管理委託費

- 固定資産税

- 都市計画税

- 所得税・住民税

①管理費・修繕積立金

購入した区分所有マンションを貸す場合、管理組合に対して「管理費」「修繕積立金」を支払う必要があります。「管理費」「修繕積立金」の支払い義務は賃借人ではなく、オーナーにあります。

②管理委託費

共用部分の管理や集金代行等の業務を管理会社に委託することが一般的で、①の管理費とは異なり、管理会社に対し管理委託費を支払う必要があります。入居者のクレーム対応や空室対応等が必要となり、賃貸経営方の不動産投資では切り離せない諸費用です。

④固定資産税(都市計画税)

固定資産税や都市計画税とは土地・建物といった固定資産の所有者に対し、課税される税金です。

⑤所得税・住民税

不動産投資の家賃収入によって得た不動産所得に対し、所得税・住民税が課せられるため、予め諸費用に含めておく必要があります。

固定資産税:https://www.tax.metro.tokyo.lg.jp/shisan/kotei_tosi.html

不動産投資の「表面利回り」と「実質利回り」の概要をご紹介しました。不動産を探索する際、「利回り○%!」とありますが、多くの場合「表面利回り」の内容です。

当社では、実質利回りを正しく把握するために必要な管理会社情報や税金のご説明などのご支援も可能です。現在、不動産投資を検討されている方の一助になりましたら幸いです。

不動産投資をご検討中の方はお気軽に当社へご相談ください。