さあ、不動産を購入しよう!といった際に必要なのが資金です。

物件購入の費用を一括で支払うのは簡単なことではありません。

多くの人は住宅ローンを利用して購入費用を融資してもらっています。

しかし、住宅ローンは誰でも受けられるわけではありません。

今回は、ローンを借りるための審査基準や流れについて抑えておきましょう。

目次

ローン審査とローン契約の流れについて

■一般的には、ローンを組んでお金を払う

不動産購入でいきなり金額を現金で支払う人は多くはないはずです。

そこで、多くの人は住宅や土地を購入する際に金融機関から融資を受けます。

この融資のことを住宅ローンと呼びます。住宅ローンは誰でも受けられるわけではなく、金融機関の審査に通らなければなりません。

審査は、「事前審査」と「本審査」の2段階に分かれています。住宅ローンは、自ら住居する目的で購入する不動産に対しての融資です。

■事前審査は売買契約前に終わらせる

住宅ローンを組む際に、借入する人がローンを組むことが可能かどうかを机上で審査するのが事前審査です。事前審査は、売買契約前に行います。事前審査を契約前に行うのには、住宅ローンが組めるかわからないのに売買契約を締結することが売主にとって不利益になるためです。

■ローン特約解除に注意!

住宅ローンを利用して不動産売買契約をする際は、契約締結後にローン審査承認が下りなかった場合に契約を白紙解除できる特約事項を設定します。

契約書には、申込金融機関名・ローン申込金額・ローン機関などが記載されています。

契約後にローンを借りたい金融機関が変わったとしても、記載した金融機関とは別の金融機関でローン承認が下りなかったとしても契約を白紙解除はできないことが注意点。

たとえば、A銀行でローン解除特約付きでの売買契約をした後、考えが変わってB銀行でローン申し込みをし、B銀行でローン審査がNGになったとしても、ローン解除はできません。A銀行でのローン承認がNGだった場合のみにローン解除が有効となるからです。

ですが、B銀行での承認がOKでA銀行が承認NGだった場合はローン解除が可能です。

お金を貸して返せる人間か審査される

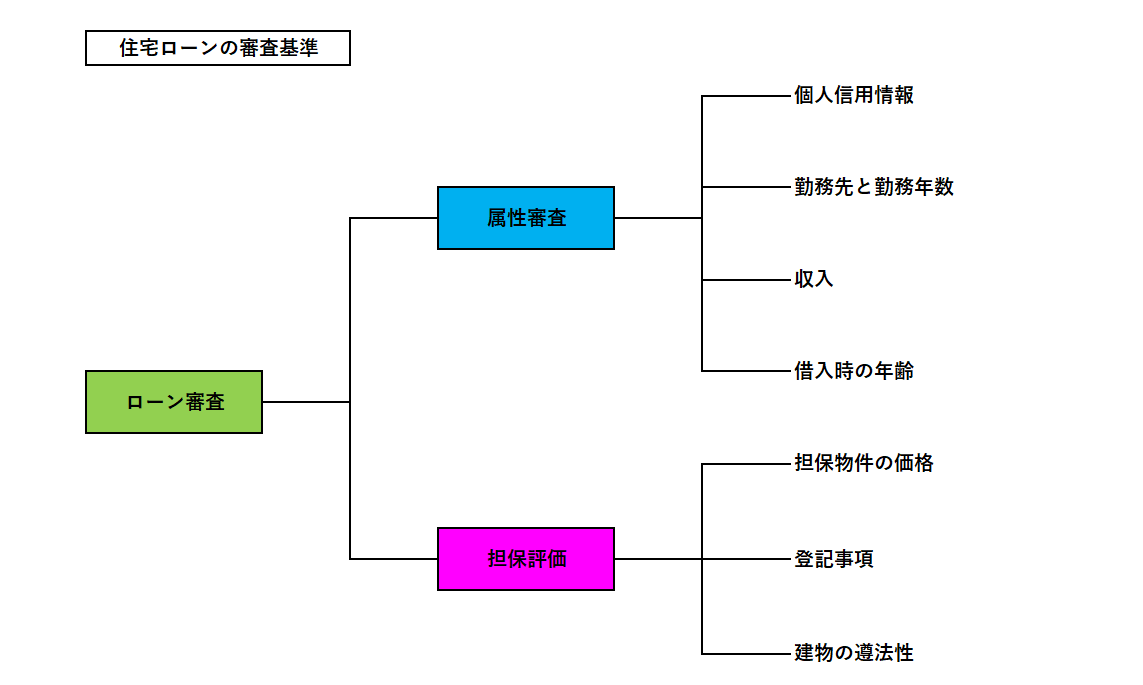

■ローンの審査にある2つの審査基準

✔️事前審査では属性評価を審査される

✔️金融機関はローン審査の際に個人信用調査を行う

金融機関が住宅ローンを貸す際は、「属性審査」と「担保評価」という2つの審査基準を設けており、事前審査では属性評価を審査します。属性評価とは、ローンを借りる人自身に対する評価です。

要するに、お金を貸してもきちんと返せる人かどうかを確認します。

・クレジットや消費者金融の情報を見られる

属性評価を審査するために、金融機関は個人信用調査を行います。

個人信用調査とは、審査対象者の借入状況、返済状況や遅延状況を信用情報機関を利用して調べることです。

信用情報機関はクレジット系・消費者金融系・銀行系に分かれており、貸し出しや滞納等の履歴を信用情報機関に登録して情報共有をしており、「個人信用情報」と呼びます。

個人信用情報は誰でも請求することが可能です。ただし、第三者の個人信用情報は「個人情報の同意書」がなければ請求できないため、住宅ローン事前審査を申し込みする際にはサインが必要です。

各金融機関等によって書式は違いますが、どの同意書にも信用情報機関の情報開示と情報提供に同意する旨が記載されています。

遅延等の情報は5年間残ります。支払い遅延の情報は5年と長い期間残るため、最も注意が必要です。

〜ここまでのPOINT整理〜

①属性審査とは、ローンを借りる人自身の評価

②貸し出しや滞納等の履歴を「個人信用情報」と呼ぶ

③個人信用情報は自分自身でも請求可能だが、開示請求の履歴が残るため注意

審査の対象になる勤務先や収入

✔️属性調査では、個人信用調査の他に3点を評価される

✔️ローン担当者の不安要素があれば審査が通らない可能性がある

属性評価を審査する際に見られるポイントとは

ローンの審査にある2つの審査基準

属性審査では個人信用調査の他に次の3点を調査されます。

少し違和感を感じたり不安要素があるなどローン担当者を惑わせる要素があればローン審査は通らない可能性があります。年収がいくら高くても返済比率に余裕がいくらあろうとも審査がNGとなります。

・勤務先と勤続年数

社員の入れ替わりの激しい業界や外資系企業は厳しくチェックされます。逆に公務員は優良貸出先と思われています。また、勤続年数は長いほど信用度は上がりますが、短くてもスキルアップの転職であれば考慮されます。サラリーマンも自営業者と比較し優良とされやすい傾向にあります。

・収入

ローンを支払う能力があるかどうか年収を確認します。年収によっては、ローン返済比率が希望通りにならないこともあります。法人代表者の場合は、個人年収の他に決算書の内容も審査対象になります。基本的に直近3期分の決算で一期でも赤字があれば審査は難しくなります。

・借入時の年齢

完済時の年齢が何歳になるかを確認します。借入者の属性や金融機関により異なりますが、都市銀行の場合は79歳11か月までには完済できるよう計算します。

退職金を見込んで返済していくという考え方があるかもしれません。例えば、借入時年齢が50歳の場合、住宅ローンの借入最長機関が30年という事になります。

自営業者の場合、完済時年齢を65才以下で設定して借入時限度額を設定するケースもあります。

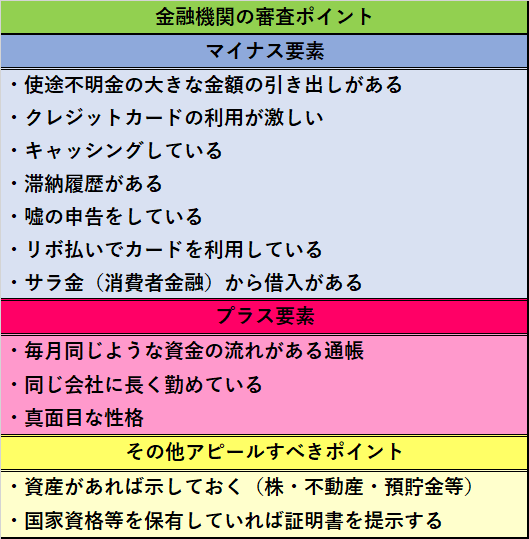

金融機関の審査ポイント

POINT

①公務員は優良貸出先だと思われている

②完済時の年齢が何歳になるかも審査の対象になる

③審査に落ちてても「総合的な判断でNGになった」としか教えてくれない

以上、不動産投資の不動産融資の審査基準〜融資を受けやすい人、受けにくい人〜をご紹介しました。

現在不動産投資を検討されているかたの一助になりましたら幸いです。

不動産投資をご検討中の方はお気軽に当社へご相談ください。